КРИЗИС ДОВЕРИЯ МОЛОДЕЖИ. БАНКИНГ-2024

Команда РПД с 2017 года занимается повышением рыночной привлекательности компаний. Более 7 лет назад мы одними из первых увидели, что в клиентском опыте скрывается потенциал роста для бизнеса и вывели на рынок адаптированную к российским реалиям модель и методологию дизайна и управления клиентским опытом. Но сегодня расти за счет удовлетворённости становится все тяжелее.

Рынок нуждается в новом преимуществе, которое отвечало бы его зрелости и техническому прогрессу.

Мы предполагаем, что таковым может стать новая ролевая модель отношений с клиентами — «Партнер/Партнер», выводящая на первый план Доверие как ключевой параметр качества организационного поведения компании.

Аналитики РПД прогнозируют, что окно возможности для роста за счет удовлетворённости на российском банковском рынке закрывается. На протяжении как минимум 10 последних лет лидеры российского банковского рынка инвестировали в удовлетворенность клиентов, чтобы увеличить EBITDA через CLTV, используя ресурсы внутренней клиентской базы.

Им это удалось. Как следствие качество банковского сервиса выросло. И… выравнилось.

Клиенты перестали замечать разницу в нем. По оценке клиентов Топ–10 банков стали одинаковы хороши. Потенциал роста за счет CLTV — близок

к исчерпанию. Банки снова озадачены вопросом «как привлекать новых клиентов»

Раньше банки делали это с помощью новых продуктов. Но:

1) продукты легко копируются

2) с DEFI клиенты могут потреблять фин. продукты за пределами какой — либо централизованной экосистемы.

Встает вопрос, в чем же преимущество большого централизованного банка, «одного окна» для клиентов? Мы задали его респондентам и получили ответ, что это:

- долгосрочная экспертная поддержка

- гарантии безопасности.

Респонденты продемонстрировали, что сегодня их запрос к банкам выходит за рамки консультации по продукту. Клиентам в лице банков нужны долгосрочные партнёры, а не продавцы —консультанты.

«Роль партнёра» может стать для банков новым конкурентным преимуществом и драйвером для привлечения новых клиентов и продаж новых продуктов.

Для проверки этой гипотезы мы решили провести федеральное исследование клиентов 21–25 лет банков из числа Топ–10 на рынке РФ. Провели 16 глубинок и опрос на 1400 респондентов. Профиль респондентов:

пользователи банковских услуг, города–миллионники, 21-30 лет, с оборотом по карте 150–600 тр. в мес, с депозитом 500–1,5 млн р. , + 1 другой любой банковский продукт.

Анкеты по ссылке >>>

Целью исследования «Доверие Молодежи. Банкинг» является поиск нового конкурентного преимущества на фоне снижения ROI в качество клиентского опыта.

Перед исследованием мы ставили следующие задачи

1. Выявить существует ли внутренний запрос на новую ролевую модель сотрудничества

2. Оценить уровень доверия молодежи к банкам и его влияние на потребительское поведение

3. Определить барьеры и точки роста Доверия

Результаты исследования укрепили команду РПД во мнении, что на ближайшие 10 лет новым конкурентным преимуществом станет реализация роли «Партнёра» для граждан. Которое можно достигнуть путем изменения не столько продуктов и сервиса в отдельности, сколько организационного поведение в целом, в которое входят и продукты, и СХ, и EX, и ценности компании, и бренд. Коммуникации и Пиар первых Лиц.

А метрикой качества реализации стратегии «Партнёрство» может стать Индекс Доверия к организационному поведению, NTS

Доверие в данном исследовании понимается как готовность расширять сотрудничество с банками по долгосрочным целям и раскрывать всё больше личных данных.

Ниже мы приведем несколько цифр, опираясь на которые были получены вышеизложенные выводы.

УДОВЛЕТВОРЁННОСТЬ РАСТЕТ, А КОНКУРЕНТНОЕ ПРЕИМУЩЕСТВО СТИРАЕТСЯ

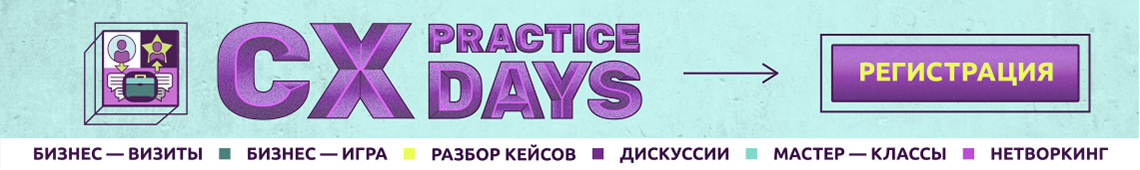

Оценка СХ в банках постоянно улучшается в течение нескольких последних лет. Положительная динамика отмечается в большинстве пользовательских задач, основной драйвер: углубление и детализация пользовательских сценариев.

График 1.

1 Исследование Markswebb «Mobile banking rank 2023»

2 Исследование NAFI, Лояльность пользователей розничных банковских услуг, 2023

Молодые клиенты банков высоко оценивают уровень сервиса, предоставляемый лидерами отрасли.

Средняя оценка по исследуемым параметрам: 4,3–4,5 балла из 5, при этом нет ярко выраженных лидеров – все банки оценены стабильно высоко.

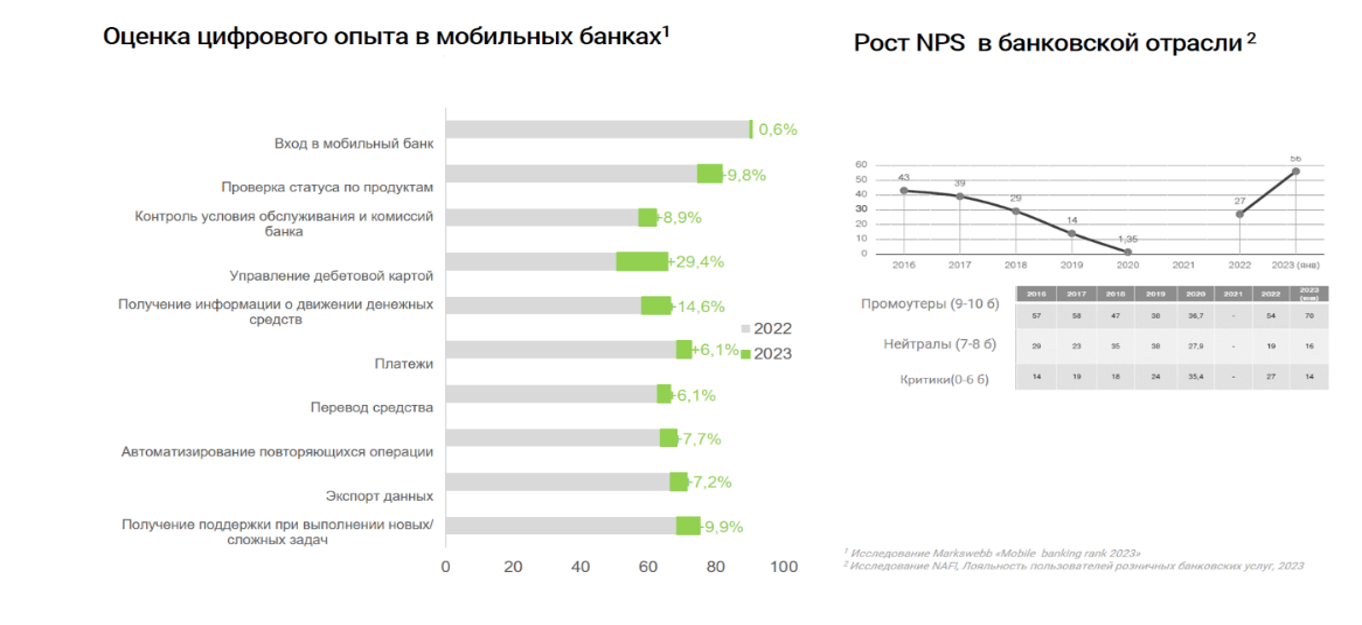

Основной упор при выборе банка молодые клиенты делают на конкретные финансовые показатели продуктов:

Предпочтение отличного сервиса перед удовлетворительным попало на 5–6 места в перечне приоритетов.

Молодые люди не ищут «самый лучший сервис на свете». А тот, что совпадёт с их уровнем «нормальности», основанным на среднерыночном опыте и среднерыночных ожиданиях. Поэтому данным клиентам важнее сбалансированные показатели.

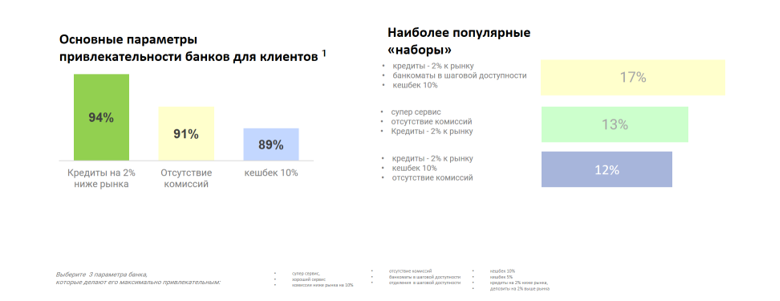

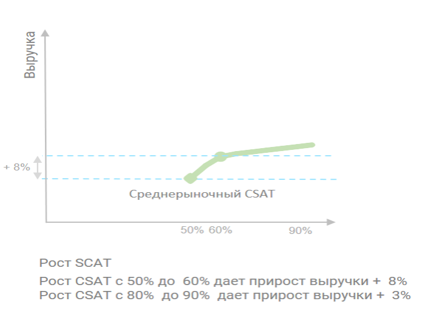

С ростом качества сервиса ROI в СХ падает

График. Исследование Bain & Company; Исследование Watermark Consulting; Исследование McKinsey

Причиной снижения ROI в CX с ростом его качества являются:

- дороговизна решений для дальнейшего роста NPS/CSI

- размытие различий улучшений в глазах клиентов.

Стратегия линейного роста CSI и NPS приводит к снижению экономической эффективности бизнеса и только к незначительному повышению рыночной привлекательности.

НОВОЕ ПРЕИМУЩЕТВО — ЭТО РОЛЬ ПАРТНЕРА

Молодежь хочет видеть в банках партнеров, а не продавцов– консультантов. Но до цели еще далеко.

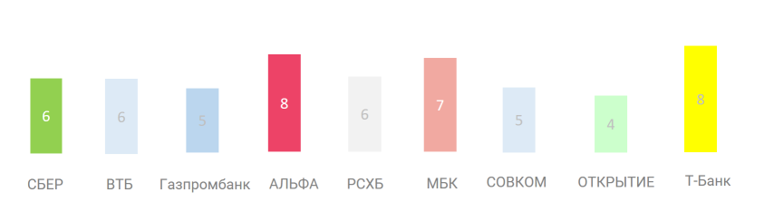

Исследование показало, что в среднем респонденты оценивают близость банков к представлению о своем Партнёре на 6,11 пп, что является ниже целевых показателей в 8,5 пп. Лидеры списка: Альфа-Банк (9), и Т-Банк (8). Замыкают список: Открытие (4) и СовкомБанк (5).

График: насколько сегодня банки близки к образу «Партнера»

65% респондентов ожидают, что банк будет для них не продавцом/ поставщиком продуктов, а Партнером по достижению долгосрочных целей.

Чтобы соответствовать роли Партнёра банк должен отвечать следующим критериям:

Для построения партнерств требуется доверие к организационному поведению компании. Профессионализм, известность и выгода продуктов в партнёрстве весят меньше (10%, 12% и 22% соответственно), чем уверенность в том, что вторая сторона будет действовать в твоих интересах (56%).

Не только удовлетворенность. Что нужно, чтобы молодые клиенты начали расширять сотрудничество с банками и раскрывать новые данные.

Высокая удовлетворенность клиентов, основанная на опыте прошлых взаимодействий с банком не всегда гарантирует высокое доверие к будущему организационному поведению.

Исследование «Доверие Молодежи» показало, что 60% респондентов согласны с тем, что их банк «большой и известный, надежный, с хорошим сервисом и удобным приложением». Но при этом 75% согласны либо частично согласны с тем, что «случись что, банк НЕ будет на моей стороне», т.е не доверяют ему.

Не понимают моих долгосрочных целей. Клиенты предположили почему не доверяют банкам.

Из данных исследования следует, что в списке понижающих доверие факторов респонденты называли:

- непонимание долгосрочных целей клиента (90%)

- общение с клиентом по инициативе банка лишь при необходимо продать дополнительные услуги (78%)

- формализм (76%).

- выполнение обещаний (96%)

- признание и исправление ошибок (89%)

- формирование нескольких альтернативных сценариев для достижения целей клиента (87%).

СОТНИ МИЛЛИОНОВ РУБЛЕЙ.

НЕДОВЕРИЕ ДОРОГО ОБХОДИТСЯ БАНКАМ.

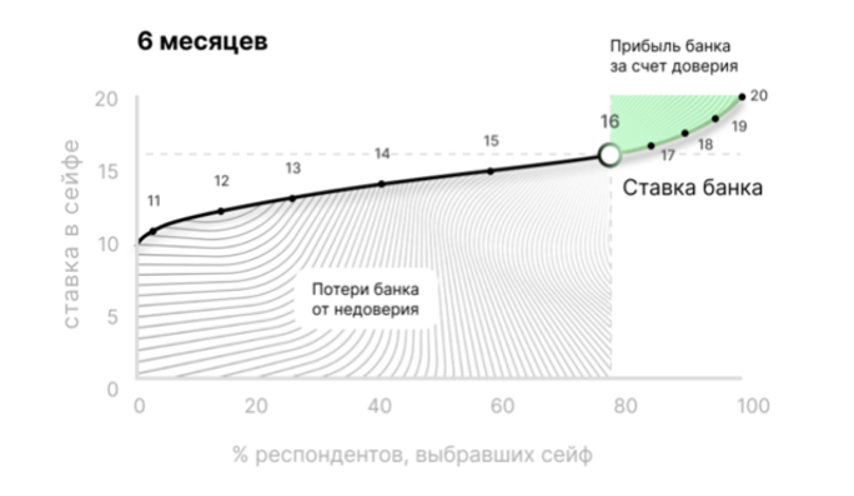

Исследователи РПД задали вопрос респондентам: Вы знаете, что сейчас на рынке есть возможность внести 1 млн.р на депозит в банк до 16%. Обычно это при условии невозможности пополнения и при досрочном снятии проценты сгорают.

А теперь представьте, что у вас появился «волшебный сейф», в котором можно хранить наличку на тех же условиях, но у себя дома.

За какой процент Вы согласитесь хранить кэш у себя дома, если срок депозита:

1) 6 месяцев;

2) 12 месяцев;

3) 24 месяца.

6 месяцев

15% респондентов будет хранить кэш у себя только, если ставка будет 17–18%. Эта доля респондентов, которая доверяет банкам больше, чем себе и готова доплачивать им за надежность 1–2 пп. То есть банки имеют возможность нарастить доход на 6–12,5% в этом сегменте клиентов.

20% респондентов будет хранить кэш у себя при такой же ставке, что и в банке. Эта доля респондентов доверяет банкам так же как себе.

33% респондентов готовы перенести кэш в свой сейф уже при 14–15% годовых. То есть недоверие банкам может обойтись в 1–2% пп от ставки или от 6,25 до 12,5% от дохода.

11% респондентов - при 12% годовых. Это 16% от дохода банка.

1% респондентов предпочтут домашний сейф, даже если он будет давать им на 6–7 пп меньше чем, банк: 9–10% годовых. То есть потенциальные потери от недоверия оцениваются 37,5%–43,7% от дохода.

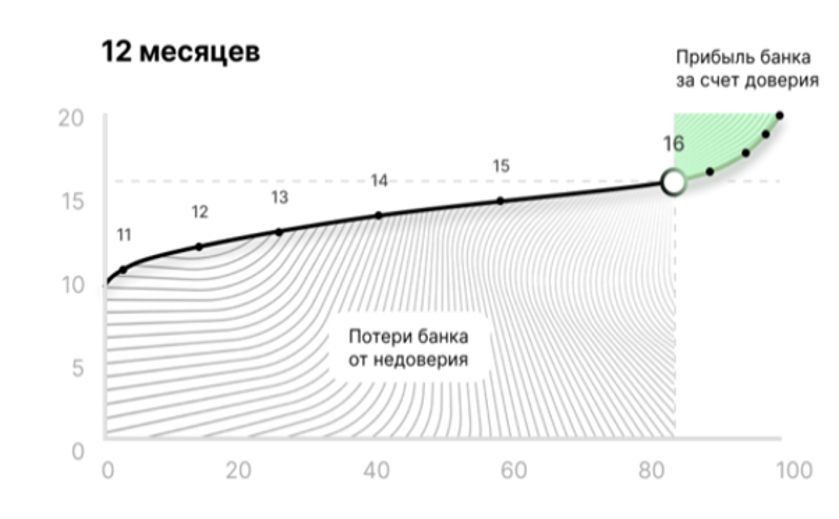

12 месяцев

13% респондентов будет хранить кэш у себя только, если ставка будет 17–18%

22% респондентов будет хранить кэш у себя при такой же ставке, что и в банке.

34% респондентов готовы перенести кэш в свой сейф уже при 14–15% годовых.

14% респондентов — при 11 и 12% годовых.

1% респондентов предпочтут домашний сейф, даже если он будет давать им 9–10% годовых.

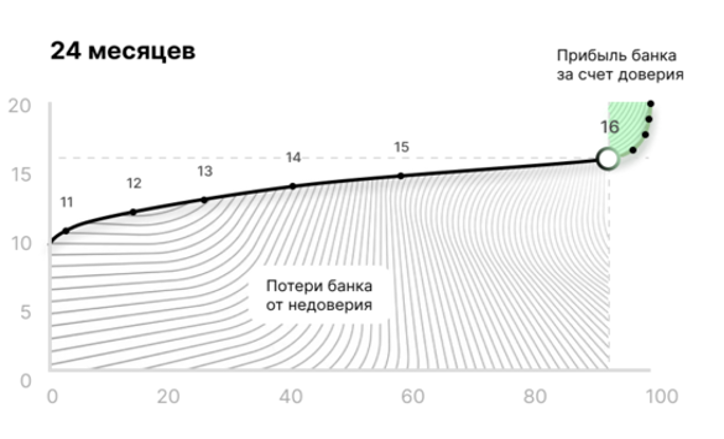

24 месяца

5% респондентов будет хранить кэш у себя только, если ставка будет 17–18%

24% респондентов будет хранить кэш у себя при такой же ставке, что и в банке.

35% респондентов готовы перенести кэш в свой сейф уже при 14–15% годовых.

18% респондентов — при 11 и 12% годовых.

3% респондентов предпочтут домашний сейф, даже если он будет давать им 9–10% годовых.

Резюмируя оценку стоимости Доверия можно сказать, что:

розничные банки из Топ–10 РФ из-за недоверия клиентов теряют до 43,7% дохода с депозитов.

Если бы клиенты доверяли банкам «как себе», то финансовые организации могли бы предлагать более низкий процент по депозитам. В среднем 33% клиентов оценивают свое недоверие в дополнительные 1–2% к ставке, что составляет от 6–12,5% от депозитного дохода. С ростом сроков вклада недоверие обходится дороже.

Двигая белую точку по линии, Вы видите как меняется % тех, кому банк «доплачивает» за Недоверие (область «под») и тех, с кем мог бы зарабатывать доп. маржу благодаря Доверию (область «над»). Область «под» — клиенты, которые предпочтут «волшебный сейф».

Область «над» — останутся в банке. В области «под» — Ваши клиенты. У них может быть высокий NPS и CSI. Но несмотря на это они перестанут быть Вашими клиентами, как только появится «волшебный» сейф.

КАК ЗАМЕРЯТЬ ДОВЕРИЕ

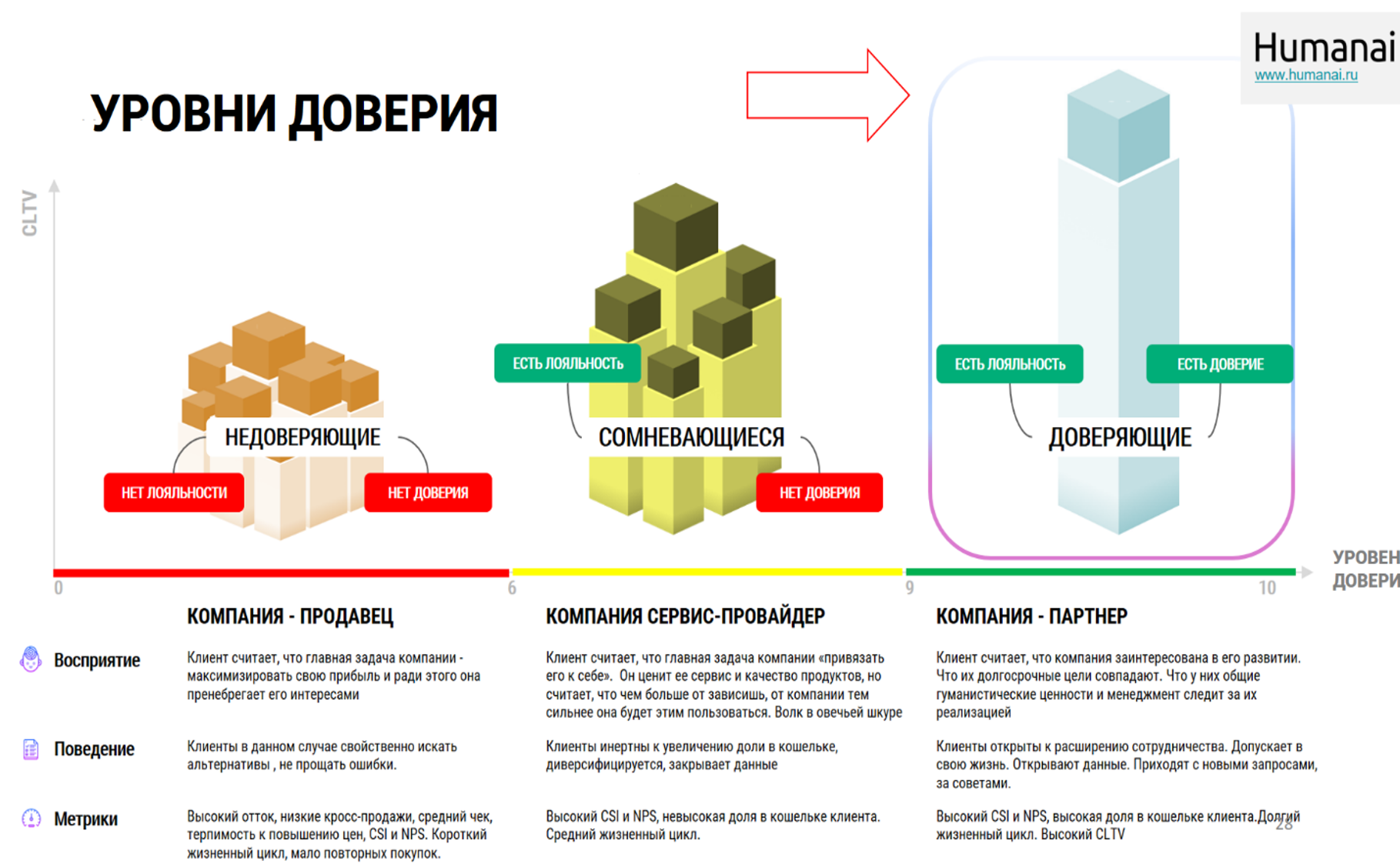

Аналитики РПД выделяют несколько видов доверия между клиентами и компанией:

В результате респонденты высказали, что профессионализм, известность и выгода продуктов в партнерствах вместе весят меньше, чем уверенность, что вторая сторона будет действовать в твоих интересах. Для построения Партнёрств требуется доверие к организационному поведению. А именно, что банк будет действовать в ваших долгосрочных интересах, опираясь на гуманистические ценности как на общую базу.

Результат опроса «Какое доверие нужно для расширения сотрудничества и раскрытия данных»

Результат опроса «Какое доверие нужно для расширения сотрудничества и раскрытия данных»

Как же замерить данный вид доверия?

Методологи РПД разработали простой и надежный способ замера Доверия — NET TRUST SCORE. Это как аналог всем привычного NPS, но замеряется через вопрос:

Насколько Вы доверяете, что Банк будет действовать в ваших долгосрочных интересах? (Оцените по 10 баллам)

Респонденты делятся на 3 группы:

- Недоверяющие(1–6)

- Сомневающиеся (7–8)

- Доверяющие (9–10)

Расчет NTS: % Доверяющие - % Недоверяющие

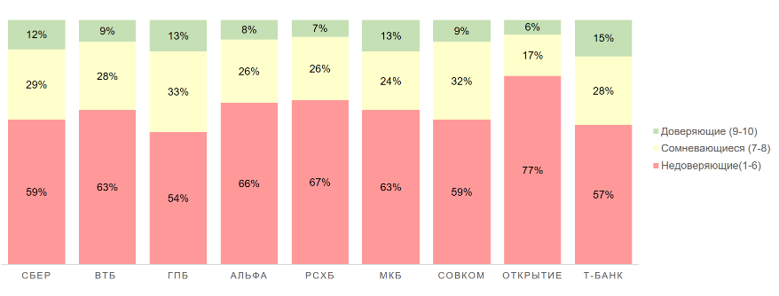

Проведя опрос респондентов, команде РПД удалось замерить показатели NTS для ключевых розничных банков РФ.

Результаты приведены ниже на слайде.

Сравнив средний показатель лояльности — NPS (Net Promoter Score) в банковской отрасли за 2023 г., который составил «+57 пп», и показатель доверия NTS (NET TRUST SCORE) «-52пп» аналитики увидели большую разницу, которая говорит о кризисе доверия в банковской отрасли.

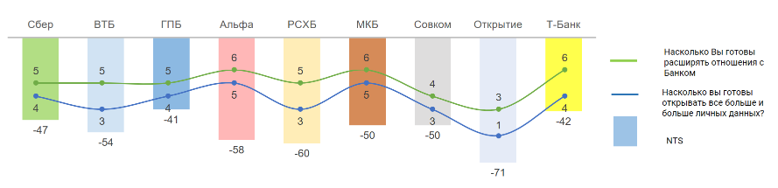

Даже лидеры рынка (по доле — Сбер и качеству сервиса — Т-банк) показали NTS соответственно «-47 пп» и «-42 пп». Их клиенты оценили готовность расширять сотрудничество и раскрывать больший объем личных данных на 4,5/10 и 5/10.

График. Сравнение уровня NTS и желания расширять сотрудничество с банком.

В целом все банки показали результаты ниже ожиданий экспертной группы, в которую входили стратеги, подактоунеры, маркетологи из банков, принимающих участие в опросе.

По индексу NTS:

Тройка лидеров: ГПБ, Т-Банк, Сбер

Тройка аутсайдеров: Открытие, РСХБ, Альфа-Банк

По количеству доверяющих:

Т-банк, МКБ, ГПБ

По количеству недоверяющих:

Открытие, РСХБ, Альфа-Банк

Сегмент сомневающихся — это ресурс для роста доверяющих, наиболее емкий он у ГБП

Следует обратить внимание, что даже у неоспоримых лидеров рынка по размеру бизнеса (СБЕР) и по качеству обслуживания (Т-банк) уровни доверия расположены достаточно низко.

Это говорит о потенциальной неготовности текущих клиентов расширять сотрудничество с банками, завязываться на долгосрочные цели и открывать большее количество личных данных. Желание расширять сотрудничество и предоставлять банкам больше персональных данных напрямую связано с оценкой NTS–уровнем доверия к банку. Респонденты оценивали свою готовность расширять сотрудничество с банками–лидерами NTS на 5–6 баллов, тогда как в банках с наименьшими NTS данный показатель составлял в среднем 3 балла.

ЧТО МЕНЯТЬ?

Исследователи РПД спросили респондентов, через какие элементы у вас формируется доверие?

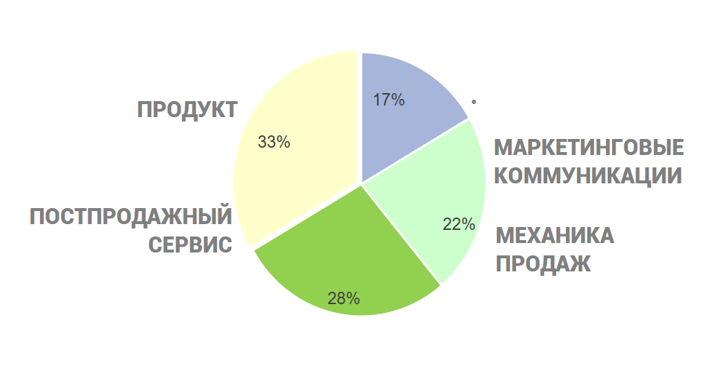

Молодые пользователи ответили:

- Продукт 33%

- Постпродажный сервис 28%

- Механика продаж 22%

- Маркетинговые коммуникации 17%

График. Сферы бизнеса, взаимодействие с которыми формирует доверие

Для простоты формулировок аналитики РПД используют понятие «организационное поведение», а именно: клиентский опыт (включает в себя все перечисленное), опыт сотрудника (внутренние процессы и коммуникации, ценности и принципы), пиар первых лиц компании.

Какими именно параметрами должны обладать элементы организационного поведения, чтобы вызывать доверие.

Аналитики РПД выделяют ряд параметров в процессе диагностики. Им присваиваются значения по 10 бальной шкале.

0–5 баллов – вызывает недоверие

5–8 баллов – нейтрально

9–10 баллов – формирует доверие

ПРОДУКТОВЫЕ КОММУНИКАЦИИ

- Манипуляция с использованием когнитивных искажений и уловок внимания, мышления; в тексте, графике, видео, звуке;

- Честность рекламы, вводит ли в заблуждение реклама (в том числе через умолчание или завышение ожиданий);

- Интенсивность рекламы (настойчивость, уместность);

- Дискредитация тех, у кого нет продукта;

- Формирование ощущение потери, если не воспользуешься предложением.

МЕХАНИКА И ПРОЦЕССЫ ПРОДАЖ

- Сервис по покупке, а не навязчивые алгоритмы продажи;

- Отсутствие дарк паттерн, в том числе процесс выбора и покупки не провоцирует стресс;

- Экологичность предложения: уместность и своевременность;

- Без навязанных дополнительных сервисов.

ПРОДУКТ

- Понимание долгосрочных целей Клиента;

- Скрытые параметры и условия;

- Связь с ответственным потреблением;

- Справедливость стоимости.

ПОСТПРОДАЖНЫЙ СЕРВИС И СХ

0 — Только преследует выгоду

10 — Хотят помочь Клиенту

0 — формализм, пассивность

10 — проактивность

0 — меркантильные обращаются только, когда хотят что-то продать или надо им

10 – Человеческие

КОПРОРАТИВНЫЙ БРЕНД

ЗАКЛЮЧЕНИЕ

Чтобы привлекать и сохранять молодых клиентов, аналитики РПД рекомендуют банкам инвестировать не только в удовлетворенность продуктами и сервисом, но и в доверие к мотивам организационного поведения.

Для этого необходимо: провести аудит бизнес–системы на наличие факторов, снижающих доверие и запускать проекты, помогающие клиенту достигать долгосрочные цели и повышать доверие.

Таким образом, банки смогут осуществить переход из формата отношений «Клиент — Поставщик» в формат «Партнер-Партнер», где клиенты дают компаниям данные и деньги, а компании — помощь в развитии, которую не может обеспечить мир WEB 3.0.

Больше информации можно скачать по ссылке

Методология исследования:

Глубинные интервью с 16 респондентами и онлайн–опрос 1400 респондентов.

Профиль респондентов: пользователи банковских услуг, города–миллионники, 21–30 лет, с оборотом по карте 150–600 тр. в мес., с депозитом 500–1,5 млн р , + 1 другой любой банковский продукт.

NTS замерялся через вопрос: насколько Вы доверяете, что Банк будет действовать в ваших долгосрочных интересах?

Исследование проведено компанией: Российский Поведенческий Департамент (РПД)

https://www.humanai.ru/

30 июля 2024 16:11